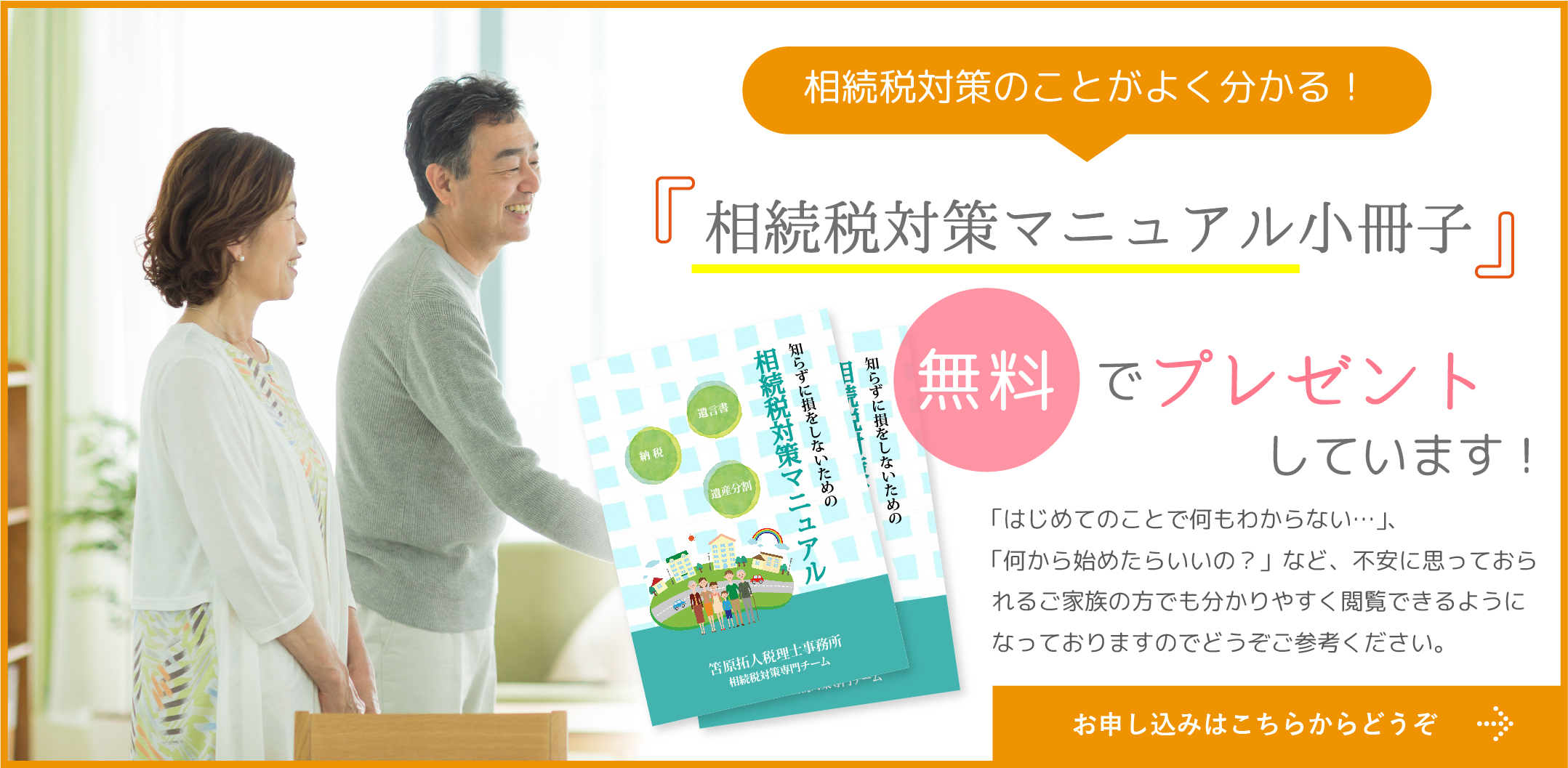

まずは当事務所で実際に相続税対策を

ご依頼いただいた

お客様の声をご覧ください

鈴木昭彦様 50代男性

母の時は笘原さんにお願いして

良かったと本当に思いました。

スムーズに進めていただき、経過報告もしっかりとしていただき、随時連絡を取り合って疑問点も丁寧に教えてくださいます。

インタビュー詳細はこちら岡崎市 60代男性

笘原拓人事務所の対応力は本当に

素晴らしいと思います。

スムーズに決着できたのは

笘原さんのおかげです。

当たり前ですが、しっかりと一生懸命やってもらえましたし、丁寧に教えていただけました。今後も何か不安に思うことやお願いしたいことがあれば、すぐに相談に行こうと思っています。

インタビュー詳細はこちら当事務所が相続税申告にあたり、最も大切にしていること

円滑に相続を完了させること

私たちが相続税の申告業務で最も大切にしていることは、円滑に相続を完了させることです。

相続に関する手続きをスピーディに終える事で、依頼者の心理的・経済的不利益を回避し、相続に絡むもめ事が発生するリスクを最小限にとどめます。

相続税申告では、こんな状況に陥りがちです。

相続手続きを行う上で、最も重要視するべきことは「揉めないこと」です! そのためには、迅速に手続きを完了することが何よりも大事なのです。

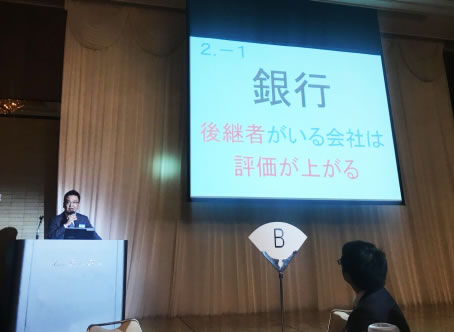

メディア情報・講演実績

Media information / Lecture record

中部経済新聞にも掲載いただきました。

セミナーや講演などもさせて頂いております。

【講演実績の一部紹介】

名古屋商工会議所新瑞支部、愛知県行政書士会名南支部、損保ジャパン様、ほけんの110番様、さんがつ会様など

笘原拓人税理士事務所が選ばれる9つの理由

Nine reasons for us to choose

その1

その1 相続に精通した税理士が必ず対応!

相続税専門チームがあり、相続税法に合格した税理士有資格者4名在籍。必ず相続専門の税理士が業務を担当します。

その2

その2 税務調査率2.5%以下!

これまで、税務調査での追徴課税実績なし! 税務調査が入ることも非常に稀で、税務調査の 実施割合は2.5%です。

その3

その3 最短1ヶ月スピード申告!

1ヶ月以内に財産一覧表をご提出いたします。申告期限間近の方、遺産分割を早期に完了させたい方もご相談ください。

その4

その4 ストレスフリーの申告、ワンストップサポートで対応!

弁護士・司法書士・社会保険労務士・FP・行政書士有資格者との提携により、ワンストップで対応します。

その5

その5 お客様満足度98%!

報告・連絡・相談、丁寧な説明など「対応力」に自信あり! ご依頼者様の不安を軽減し、安心してお過ごしいただける対応を心がけております。

その6

その6 未分割にしません!

一般的な税理士事務所では、期限ギリギリになってしまい未分割で申告しなければならないことがありますが、当事務所では未分割になるケースが一度もありません。>>未分割とは?

その7

その7 品質保証10年!

作成する相続税申告書の品質面と業務体制に自信あり。相続税申告の品質保証を10年にわたってお約束します。

その8

その8 プライバシー保護、完全個室、コロナ対策も万全なので安心!

1時間ごとに1組の予約体制により、他の方と予約が重なることはありません。出張相談も可能です。

その9

その9 明朗会計!

規定の料金設定に基づいて料金を算出。オプション料金が追加され「予想以上の料金がかかってしまった」なんてことはありません。

クライアント様への3つのお約束

クライアント様への3つのお約束

あたり前のことをあたり前に、

それが一番難しく一番大切な事です。

私は全てのクライアント様に

下記の3点をお約束します。

-

Promise 1.

相続税申告に必要な情報をタイムリーに提供する

-

Promise 2.

全ての案件を、相続税申告に精通した税理士が担当する

-

Promise 3.

ご相談に対しては迅速に回答を行う

無料相談申し込み後の流れ

1. 初回無料相談のお申し込み

お電話かメールでお問い合わせの上、お申し込みください。

申し込み後、弊社担当者よりご希望の日程をお伺いし、日程調整をさせていただきます。

お電話の場合は、その場でご希望日程をお伺いし、日程調整をいたします。

2. 無料相談の日程確定

ご希望の日程の中かから日程を確定いたします。面談はご来社いただくかご希望があれば出張訪問もいたします。(8割ぐらいの方がご来社されます)

3. 初回無料相談の実施

無料相談では、現状の悩みや不安なこと、ご質問などを伺っていきます。また、現在の状況等もお伺いしていきます。また、以下の書類をあらかじめご用意いただくことでより正確な見積やご提案をさせていただくことが可能となりますので、もしお急ぎの方はご用意いただくとスムーズに進めることができます。

相続税申告の税理士報酬がわかりにくい!とお困りではありませんか?

相続税の申告に関して

シンプルでわかりやすい報酬体系にするため、

笘原拓人税理士事務所は、

土地0.9%(評価額に対して)、

土地以外は0.5%をいただいています。

一般的な税理士事務所は1%が多いなかでこの価格設定、

そして追加料金などをいただかない明朗会計を徹底しています。

これは「税理士にいくら払うのか?」というお客様の不安を軽減できる、

安心してもらうために行っています。

出張相談可能[予約制]

平日時間外・土日祝日対応

通常受付時間9:00-20:00

金 山 駅

徒歩1分

名古屋市中区正木4丁目8番7号

れんが橋ビル7F

初回相談・着手金無 料

一緒にお仕事をさせていただいている

他士業の先生方からも

コメントを頂いております

司法書士こんどう事務所 代表 近藤正先生

笘原さんはお客様に対する

サービス精神がとても高く、

税理士ではあまりいないタイプです。

士業の方はいわゆる職人タイプが多いのですが、笘原さんはお客様に対するサービス精神も高く、例えば、料金についても必ず事前に丁寧でわかりやすい説明があります。フットワークも軽く、税理士ではあまりいないタイプだと思います。

コメント全文はこちら >行政書士しらとり法務事務所代表 白鳥俊介先生

私のお客様を何人も

ご紹介をしましたが、

いつも感謝の言葉をいただき、

紹介したこちらも鼻高々になります。

お客様の目線で、常に最善の提案をしてくれる笘原拓人税理士事務所は本当に任せて安心です!!

コメント全文はこちら >不動産鑑定士 笠野寿治様

不動産物件の価値判断において、

私の職分まで

危うくなるほどの

素晴らしい判断力をお持ちです。

的確な判断ができる方ですので、相続財産など資産の評価に関しては数ある税理士さんがいる中、ご相談をされるなら笘原さんを選ばれて間違いないでしょう。

コメント全文はこちら >